三维解析互联网金融有哪些不可忽视风险

发布时间:2022-05-12

互联网公司搞金融,看起来这是一个用户、互联网公司、银行等金融机构多赢的事情,但凡事都有两面性。以下我们从个人、金融机构、监管三个角度来聊一聊,互联网金融有哪些不可忽视风险。

1、互联网金融对个人有哪些风险和代价?

a.过度、超前消费

消费主义盛行之下,许多人借钱不为急而为“穷”(用于超过自己经济能力的消费)。并不将负债当作包袱,反当作提前“享受”的手段。有调研数据显示,90后占据了中国网络贷款用户群的半壁江山,占比49.31%,其中,近58%的人群使用了网络现金贷,直接用于生活消费。

一些互联网借贷产品以超低的日利率为噱头,来掩盖实际高昂的年利率。在八成网民学历在专科以下的大环境下,有不少人可能并不知道如何计算真实利率。

以银行的信用卡为例,若你打算分12期买个12000元的名牌包,利率是7.92%,年利息就是950.4元,本息合计12950.4元,每期应还本息1079.2元。你每一期都在偿还本金,剩余的本金越来越少,但是每一期的利息依然是按照借款额12000元来计算的。直到有一期,你只欠银行1000元本金,依然需支付79.2元利息。通过公式可以算出15.29%就是这笔分期的真实年利率。

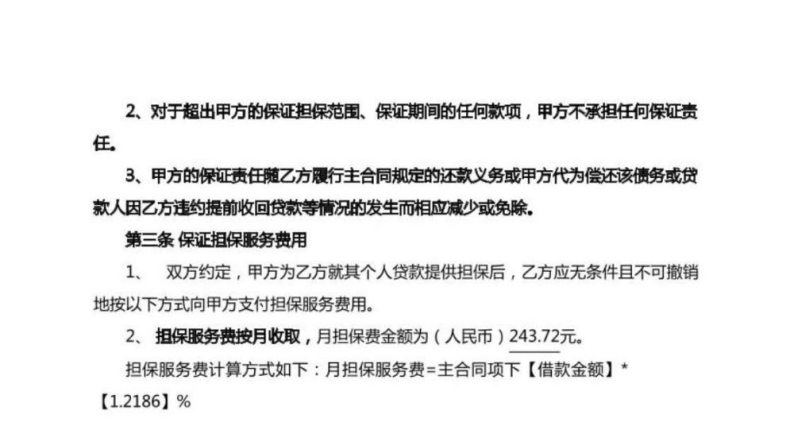

正常信用卡是这样的计算方式,但一些网贷产品利率往往比信用卡更高(当前的民间借贷司法保护利率15.4%,此前为24%和36%[双方协商],比较正规的金融科技集团利率基本挨着红线),这还不包括砍头息、服务费、担保费等隐藏在不易发觉的合同文本中的“套路”费(担保费、服务费可能比利息还高,需每月上交)。如央视曝光的“迷你钱包”,号称无抵押贷款,贷2500元用5天,利息只需要12.5元。贷款2500元实际到手1375元(被砍头息),过了还款期,利息还翻倍往上涨。

(百信银行借款合同,图源网络,侵删)

当消费的欲望跟不上赚钱的速度,债务就会像滚雪球一样,迎来的只有“花钱一时爽,还债‘火葬场’”的结局,让整个家庭陷入无底深渊。

b.技术风险

互联网金融依托于互联网技术,技术强如苹果、谷歌等公司,也不敢说自己百分百没漏洞。而互联网金融作为新兴产业大家也是摸着石头过河,技术上或多或少有些不成熟。在信息的存储、处理、发布过程中容易遭到黑客攻击,导致传输的信息失真、延迟、泄漏,甚至钱财流失。

c.隐私泄漏

一些互联网金融公司的借贷虽然总打着“0押”之类招牌吸客,但往往需要申请人提供通讯录甚至私密照片等个人隐私作为抵押,一旦出现违约就会携“私”爆“负”,骚扰申请人亲友、同事,令其“社会性死亡”。

d.兑付风险

目前互联网企业金融业务主要靠当中间商赚差价,风险责任一般归于银行和用户。异地存贷加大了信息差和不透明性,一旦出现问题,通过互联网存款的人可能拿不回自己的钱。

另一方面,建立在消费场景中的三方金融业务同样存在兑付风险。以"租金贷"为例,这一模式是长租公寓让租客以自己的的信用向金融机构借贷,一次性付清半年到一年的房租,随后公司将这笔资金用于每月向房主交租和扩大经营,租客则向金融机构每月还款。一旦企业出现资金链断链,房东无法收到租金可能将租客赶走,租客将面临将钱房两失的境地:预付的租金打了水漂,无房可住,还要继续还贷。

2、各大互联网公司都这么搞会有什么风险?

a.经销

地方银行等中小金融机构往往受限于区域,客源有限,通过坐拥大量用户和数据的“中间商”——互联网公司可以为其引流,吸储助贷。中小银行一般通过存贷利息差盈利,部分小机构为了抢单,可能开出比大型国有银行更高的利息,互联网存款可以占到他们总储蓄存款的70%,若消化不了这一大笔的资金,实现良性的储贷循环,就有随时倒闭的风险。

b.联合贷款

银行和互联网公司联合贷款存在“隐性杠杆”问题,大互联网公司通常是以小比例自有出资吸引银行合作来做大放贷规模,间接绕过了杠杆要求。有专家指出,对个人和小微企业零售贷款中,90%以上的资金来源于银行业,有的甚至高达98%以上。

中小金融机构的资产和负债可能过度依赖互联网公司,自身无议价能力,既无法掌握资产的核心风控,还需承担主要的风险和成本,也无法体现在自身的资产负债表等上,导致风险暴露不完整,埋下金融危机的隐患。

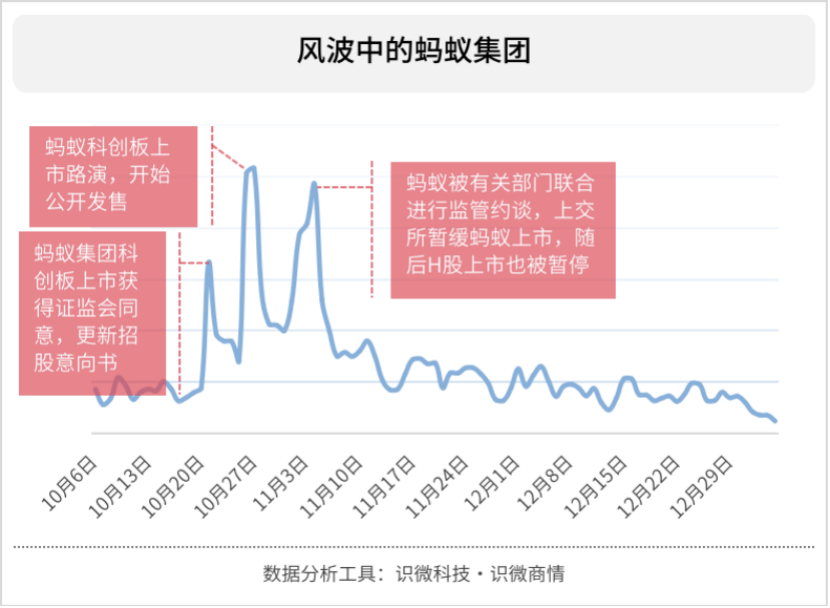

以前段时间上市遇阻的蚂蚁集团为例,其本身资金也就400多亿,放出2万亿的贷款,杠杆高达50倍。支付宝背后的银行、借贷和存款的用户,只要有一端失控,给guojia金融体系将造成怎样的后果?2008年的美国次贷危机,就是杠杆断裂的前车之鉴。

3、为了规避风险出台了哪些监管措施?未来行业发展会怎样?

2020年7月17日,商业银行互联网贷款管理迎“基本法”-《商业银行互联网贷款管理暂行办法》:互联网贷款应当遵循小额、短期、高效和风险可控的原则。单户用于消费的个人信用贷款授信额度应当不超过人民币20万元,到期一次性还本的,授信期限不超过一年。商业银行应当确保互联网贷款业务发展与自身风险偏好、风险管理能力相适应。

11月2日,《网络小额贷款业务管理暂行办法(征求意见稿)》发布,明确要求严禁跨省经营、联合贷款出资不低于30%、额度不超过借款人年均收入1/3。

12月14日,《互联网保险业务监管办法》发布,明确银行类保险兼业代理机构可以经营互联网保险业务,但除了要满足对保险机构的一般要求外,还要满足针对银行的专门要求:一是应通过电子银行业务平台销售;二是应符合银保监会关于电子银行业务经营区域的监管规定;三是不得将互联网保险业务转委托给其他机构或个人。

“靴子”落地后,互联网金融的规范化或将加速,告别野蛮生长的时代。直销银行牌照作为适应数字经济时代的产物被提上日程,通过牌照方式将金融科技公司纳入监管,减少联合贷款模式、互联网存款的风险。